企業売却を検討する際、経営者にとって最も重要な課題の一つは、企業価値を最大化し、より高い値段で売却することです。しかし、多くの企業は、M&Aの経験不足や専門知識の欠如により、企業価値を正しく評価できず、本来の価値よりも低い価格で売却してしまうケースが少なくありません。

本記事では、M&Aにおける企業価値向上のポイントと、高値売却を実現するための具体的な戦略について解説します。

企業価値とは何か

M&Aにおける企業価値とは、企業が将来生み出すであろう利益の現在価値を合計したものです。これは単に会社の資産価値だけでなく、将来の成長可能性やシナジー効果など、様々な要素を考慮して算出されます。

企業価値は、M&Aにおける買収価格の決定基準として重要な役割を果たします。買収側は、企業価値を評価することで、買収対象企業が自社にとってどの程度の価値を持つのかを判断することができます。

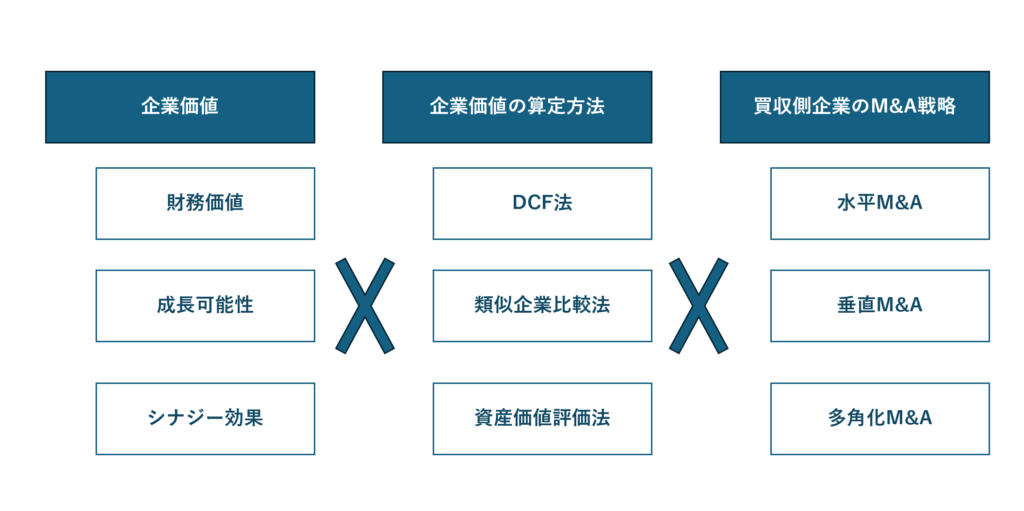

企業価値の構成要素と計算方法、そして買収側のM&A戦略において企業価値の算定結果は変わります。

なので、正しい知識と広い業界理解を持って企業価値を算定することが重要となります。

企業価値を構成する要素

企業価値は以下の3つの要素で構成されます。

【財務価値】過去の実績に基づいて算出される企業価値。売上高、利益、資産価値などが考慮される。

【成長可能性】将来の成長見込みに基づいて算出される企業価値。市場環境、競争力、経営戦略などが考慮される。

【シナジー効果】M&Aによる相乗効果を考慮した企業価値。買収企業と買収される企業の事業ポートフォリオ、経営資源、技術などを組み合わせることで、単独では実現できない価値を生み出す可能性がある。

企業価値評価の手法

企業価値評価には、以下の3つの主要な手法があります。

【DCF法】将来のキャッシュフローを割引いて現在価値に換算する方法。

【類似企業比較法】類似企業の株価やM&A事例を参考に企業価値を算出する方法。

【資産価値評価法】企業が保有する資産の価値を評価する方法。

買収側企業のM&A戦略

企業がM&Aを行う上で戦略に3つの主要な手法があります。

【水平M&A】同じ業界・業種の企業同士で行われるM&A。

【垂直M&A】同じ業界で、商流における川上と川下の企業同士で行われるM&A。

【多角化M&A】異なる業界で、全く種類が異なる商売を行っている企業同士のM&A。

高値売却を実現するための戦略

M&Aで企業価値を向上させ、M&Aを成功させるには、以下のポイントを意識することが重要です。

正確かつ適正な企業価値評価の算定

同じ企業でも買収候補先の戦略や考え方によって企業価値評価は変わります。このとき正しいM&Aにおける知識と幅広い業界への理解をベースに買収候補先と交渉を行うことが必要です。

M&Aアドバイザーの活用

M&Aの専門知識を持つアドバイザーに依頼することで、企業価値の評価、買収候補者の選定、交渉など、M&Aの全プロセスをサポートしてもらうことが適切です。

まとめ

M&Aは、企業価値を向上させ、より高い値段で売却を実現するための有効な手段です。しかし、成功するためには、事前の準備と専門知識が必要です。本記事を参考に、M&A戦略を策定し、高値売却を目指しましょう。

M&Aアシスタントの想い

M&Aアシスタントは、

オーナー社長の想いやご要望をしっかりとヒアリングし、

最適なM&A仲介会社をご紹介するサービスです。

2000社以上あるM&A仲介会社の中から

最適な仲介会社を見つけるのは困難ですが、私たちにお任せいただければ、

信頼できる仲介会社との出会いをサポートいたします。

2024年3月18日